زمانی که برای خرید یک ارز دیجیتال اقدام میکنید، قبل از هر چیزی سوابق قیمت آن ارز را بررسی مینمایید؛ اما آیا میدانید که این بررسیها با توجه به چه قسمتی صورت میگیرد که شما میتوانید قیمت ارزهای مختلف را مشاهده کنید؟ بله احتمالاً تا به حال اکثر شما به این مسئله توجهی نداشتهاید، پس باید به این موضوع اشاره کنیم که هر صرافی ارز دیجیتال دارای یک دفتر سفارش بوده و به آن اوردر بوک گفته میشود. برای آشنایی و شناخت بیشتر اوردر بوک و اجزای آن، ما را در این مطلب همراهی کنید.

جدول محتوا

- اوردر بوک چیست؟

- اوردر بوک چه بخشها و اجزایی دارد؟

- هدف از بوجود آمدن اوردر بوک چیست؟

- نمونهای از دفتر سفارش

- چه ویژگیهایی باعث شده تا اوردر بوک وارد دنیای ارز دیجیتال شود؟

- مزایا و معایب اوردر بوک چیست؟ مفاهیم قیمت و حجم در بحث اوردر بوک

- انواع سفارش در اوردر بوک چگونه است؟

- اولویتبندی سفارشها در Order Book

- فرایند و نحوه انجام معامله در دفتر سفارش

- کارمزد معاملات و تأثیر آن بر اوردر بوک

- شرح لیست سفارشهای Limit Order

- دادههای بازار در اوردر بوک

اوردر بوک چیست؟

اوردر بوک (Order book) یک مفهوم در بازارهای مالی است که به صورت الکترونیکی نگهداری شده و شامل لیستی از سفارشهای خرید و فروش برای یک ابزار مالی مانند سهام، ارزهای دیجیتال یا کالاهای مالی دیگر است. این سفارشها شامل مقدار، قیمت و زمان ارسال آنها هستند که به شکل پیوسته بروزرسانی میشوند.

در این سیستم، معاملات خریداران و فروشندگان پس از تأیید آنها در دفتر سفارش درج شده و سپس به طور عمومی قابل مشاهده خواهند بود. در واقع اوردر بوک به منظور ایجاد شفافیت بیشتر در بازار و کاهش هزینههای معاملات مورد استفاده قرار میگیرد.

اوردر بوک چه بخشها و اجزایی دارد؟

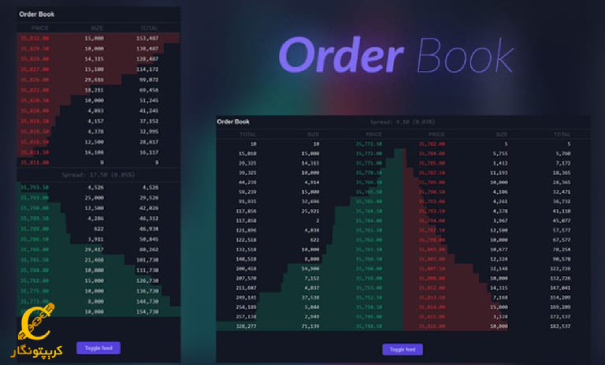

اوردر بوک به طور کلی شامل دو بخش خریدها و فروشها است که به صورت زیر طبقهبندی میشود:

لیست سفارشهای خرید (بخش خرید در دفترچه سفارش)

در لیست سفارشهای خرید تمام سفارشها خرید باز با قیمتی کمتر از قیمت معامله شده قبلی به ثبت رسیدهاند. در بخش لیست خرید، خریداران میتوانند قیمت پیشنهادی یا Bid را ثبت کنند که به معنای آمادگی آنها برای خرید مقداری ارز دیجیتال با قیمت تعیین شده است.

دیوار خرید (Buy Wall)

دیوار خرید نشان دهنده افزایش تعداد سفارشها خرید در بازه قیمتی خاصی است که احتمال تأثیر آن بر قیمت ارز مربوطه نیز وجود دارد. مثلاً در صورتی که سفارش بزرگی انجام نشود، سفارش خرید با قیمت پیشنهادی کمتر هم انجام نخواهد شد. با این شرایط هر سفارشی که در دیوار خرید قرار گیرد، باید منتظر بماند تا سفارشهای با قیمت بیشتر از آن انجام شوند در غیر این صورت تکمیل نمیشود.

لیست سفارشهای فروش (بخش فروش در دفترچه سفارش)

در لیست سفارشهای فروش، شرایط نسبت به حالت خرید متفاوت است؛ چرا که در این لیست، سفارشهای فروش میتوانند دارای قیمت بالاتری نسبت به سفارشهای قبلی باشند. در بخش فروش، قسمتی وجود دارد که فروشنده میتواند قیمت مدنظر خود را در آن درج نماید.

دیوار فروش (Sell Wall)

در بخش فروش هم به مانند بخش خرید، زمانی که سفارشهای فروش در محدوده قیمتی مشخصی زیاد شوند، دیوار فروش شکل میگیرد. در دیوار فروش در صورتی که سفارشها در یک قیمت خاص وجود نداشته باشند و سفارشهای فروش بزرگ هم انجام نشوند، در این حالت سفارشهای با قیمت بالا ملزم به این هستند که منتظر بمانند. در اینجا دیوار فروش نقش یک سطح مقاومتی را به طور کوتاه مدت بر عهده دارد.

هدف از بوجود آمدن اوردر بوک چیست؟

اوردر بوک یک دفتر برای ثبت سفارشهای خرید و فروش است؛ با این شرایط میتوان گفت که اوردر بوک، یک دفتر اطلاعات گسترده برای تمامی معاملات موجود میباشد که با این شرایط کاربران میتوانند اطلاعات لازم را برای معاملات خود در نظر داشته باشند. بدون در نظر گرفتن این اطلاعات، انجام معاملات ارز دیجیتال برای کسب سود امری دشوار است. بر همین اساس میتوان علت بوجود آمدن اوردر بوک را درک نمود.

ساختار لیمیت اوردر بوک

ساختار لیمیت اوردر بوک به این شکل است که برای هر ابزار مالی، دو لیست سفارش خرید و فروش وجود دارد که هر کدام از این لیستها شامل سفارشاتی از جانب خریداران و فروشندگان هستند. هر سفارش موجود در لیست، شامل اطلاعاتی مانند قیمت، حجم و دیگر موارد لازم است.

در این ساختار سطرهای بالاتر در هر یک از لیستها به معنای سفارشهای با قیمت بیشتر و سطرهای پایینتر آن به معنای سفارشهای با قیمت کمتر هستند. در صورتی که دو سفارش قیمت برابری داشته باشند، سفارشی که زودتر به سیستم ارسال شده باشد در لیست قبلی قرار میگیرد. به کمک این ساختار تریدرها میتوانند سفارشات خود را با دقت درج نموده و با قیمت و حجم مورد نظر خود، به سرعت با سفارشهای دیگران هماهنگ شوند. همچنین، با تحلیل دقیق این سفارشها، این امکان وجود دارد که بتوان تغییرات قیمت را در آیندهای نزدیک شناسایی کرده و از آن در تصمیمگیریهای مالی خود استفاده داشت.

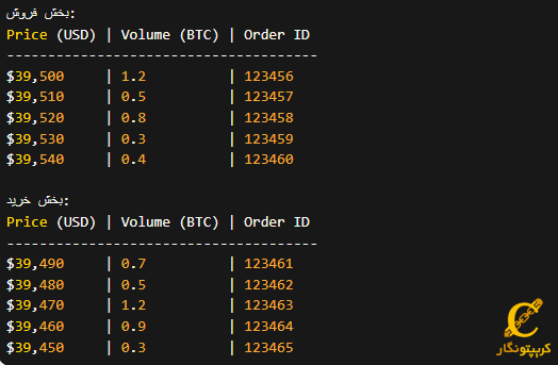

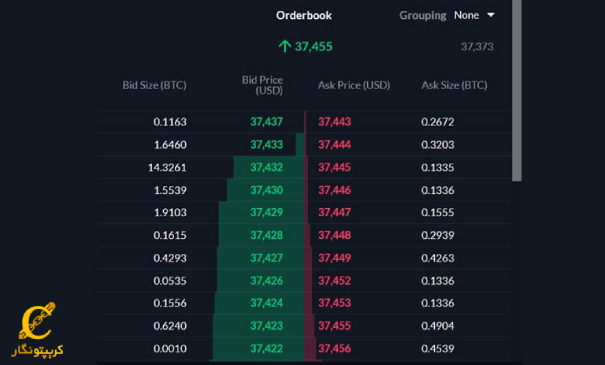

نمونهای از دفتر سفارش

تصویر بالا نمونهای از دفتر سفارش بیت کوین است که در بخش فروش، سفارشات خرید با قیمت بیشتر در بالاترین سطر و سفارشات با قیمت کمتر در پایینترین سطر آن قرار گرفتهاند. در بخش خرید هم، سفارشات با قیمت کمتر در بالاترین سطر و سفارشات با قیمت بیشتر در پایینترین سطر قرار دارند. برای مثال، سفارش خرید با قیمت 39490 دلار برای خرید مقدار 0.7 واحد بیت کوین، به عنوان بیشترین قیمت در بالاترین سطر بخش خرید قرار دارد.

چه ویژگیهایی باعث شده تا اوردر بوک وارد دنیای ارز دیجیتال شود؟

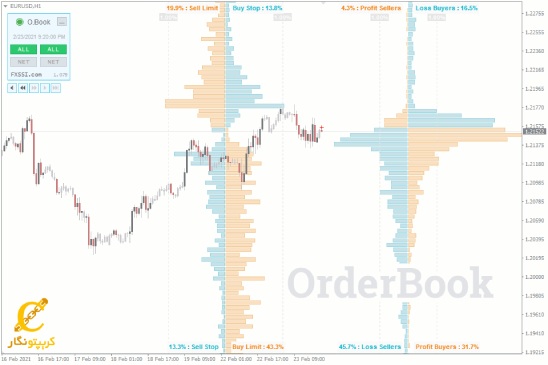

با توجه به ویژگیهای بازار ارز دیجیتال، مانند عدم محدودیت، سرعت بالا در انتقال وجوه و غیرمتمرکز بودن ارزهای دیجیتال، برای کاهش هزینهها و افزایش شفافیت در این بازار، سیستم اوردر بوک وارد دنیای ارز دیجیتال شده است.

وجود سیستم اوردر بوک در بازار ارز دیجیتال، به خریداران و فروشندگان این امکان را میدهد تا به صورت تحلیلی با قیمت و حجم مناسب، سفارشهای خود را با دیگران هماهنگ کنند. علاوه بر این، کاربران قادرند که با استفاده از دادههای موجود، قیمت ارز مورد نظر خود را برای بازه زمانی مشخصی پیشبینی کنند. با وجود این سیستم، هزینههای معاملات به قیمت معقولی دست یافته و شفافیت آنها نیز افزایش مییابد.

مزایا و معایب اوردر بوک چیست؟ مفاهیم قیمت و حجم در بحث اوردر بوک

در دفتر سفارش یا همان اوردر بوک میتوان قیمت لحظهای خرید و فروش ارزهای دیجیتال را به نمایش درآورد. این موضوع برای کاربران این فرصت را ایجاد میکند تا با جمعآوری اطلاعات لازم از قیمت ارزهای دیجیتال بتوانند بهترین تصمیمات ممکن را در قبال معاملات ارز مورد نظر خود داشته باشند.

اگر در یک بازار نقدینگی کافی وجود داشته باشد، اوردر بوک دفتر مناسبی برای بررسی معاملات است؛ زیرا زمانی که نقدینگی زیاد باشد، تفاوت بین قیمت مورد انتظار معامله و قیمت انجام معامله در کمترین مقدار خود باقی خواهد ماند؛ اما در صورتی که وضعیت برعکس باشد، اوردر بوک نتیجه مناسبی را در این زمینه ارائه نمیدهد؛ برای نمونه شما میتوانید سفارش خرید خود را ثبت کنید، اما فروشندهای برای آن به راحتی یافت نمیشود و باید زمان زیادی را منتظر بمانید. این بدان معنا است که نمیتوانید به موقع خرید و فروش کنید و احتمال ضرر معاملات شما بالا میرود.

انواع سفارش در اوردر بوک چگونه است؟

معاملات قابل ثبت در دفاتر سفارش در انواع مختلفی هستند که در موارد زیر به برخی از آنها اشاره شده است:

سفارش لیمیت یا محدود

سفارش لیمیت یا سفارش محدود، نوعی از سفارش است که در آن خریدار یا فروشنده ارز دیجیتال مبلغ خاصی را برای خرید یا فروش تعیین میکند؛ اما در این نوع از سفارش، تنها در صورتی معامله صورت میگیرد که قیمت ابزار مالی به مبلغ خاصی که خریدار یا فروشنده در نظر گرفته است، رسیده باشد. در صورتی که قیمت به آنچه که مورد انتظار است نرسد، سفارش همچنان در حالت درخواست خود باقی خواهد ماند.

سفارش قیمت بازار

در سفارشهای به قیمت بازار نیازی به تعیین لیمیت قیمت وجود ندارد. در این نوع از سفارش، مقدار ارز تعیین شده به قیمت لحظهای معامله میشود؛ یعنی در صورتی که سفارش خریدی انجام گیرد، صرافی بلافاصله مراحل تکمیل معامله را آغاز میکند. با توجه به اینکه کاربر هیچ کنترل خاصی بر روی قیمت معاملات ندارد، این روش معامله بسیار پر ریسک محسوب میشود.

توجه داشته باشید که قیمت در نظر گرفته شده در ابتدای این معامله تا زمانی که فرایند آن تکمیل گردد میتواند چند باره دچار تغییر شود؛ یعنی ممکن است که معامله برای مقدار مشخصی با قیمت ۱۰۰۰ دلار آغاز و تا تکمیل آن به قیمت ۲۰۰۰ دلار رسیده باشد، بر همین اساس بهتر است که از ریسک این نوع معامله آگاه باشید.

سفارش استاپ

سفارش استاپ که گاهی به آن استاپ لیمیت هم گفته میشود میتواند در برگیرنده سفارش به قیمت بازار و حتی سفارش به قیمت محدود باشد. در این روش، قیمت مورد نظر پس از ثبت آن وارد اوردر بوک نخواهد شد، بلکه تا رسیدن به شرایط مطلوب یعنی قیمت مورد نظر باید منتظر ماند تا سیستم به طور خودکار فعال شود. از این سفارشها معمولاً برای مدیریت ریسک و کنترل حد ضرر استفاده میشود.

Time In Force یا TIF

Time In Force (TIF) یا مدت زمان اعتبار، یک پارامتر مهم در سفارشهای معاملاتی بازارهای مالی مانند بازار ارزهای دیجیتال محسوب میشود. این پارامتر برای تعیین مدت زمانی که یک سفارش باید در بازار باقی بماند به کار میرود. در صورتی که سفارش تا زمان تعیین شده صورت نگرفته باشد، در این صورت از بازار معاملات حذف میگردد. این دستورالعملها به جای بررسی و پایش دائمی توسط یک کارگزار، به صورت خودکار توسط سیستم معاملاتی اجرا میشود.

نمونهای از پارامترهای TIF شامل:

- مدت زمان روزانه: در این حالت، سفارش به مدت یک روز اعتبار دارد و اگر تا پایان روز موفق نباشد، به طور خودکار لغو میگردد.

- مدت زمان تا لغو (Good Till Cancelled – GTC): در این حالت، سفارش تا زمانی که توسط خریدار یا فروشنده لغو نشود، دارای اعتبار است.

- مدت زمان تا لحظه اجرا (Immediate Or Cancel – IOC): در این حالت، سفارش تنها در صورت اجرا بلافاصله پس از ورود به بازار اعتبار دارد و در صورتی که اجرا نشود، به طور خودکار لغو میگردد.

- مدت زمان تا لحظه اجرا یا لغو (Fill Or Kill – FOK): در این حالت، سفارش تنها در صورت توانایی اجرای کامل و بلافاصله پس از ورود به بازار است که اعتبار دارد. در صورتی که اجرای کامل سفارش امکانپذیر نباشد، سفارش به طور خودکار لغو میشود.

اولویتبندی سفارشها در Order Book

اولویتبندی سفارشها در Order Book بر اساس دو عامل اصلی، یعنی قیمت و زمان ورود به بازار، تعیین میشود.

در Order Book، سفارشهایی با قیمت بیشتر، در بالای لیست سفارشها و سفارشهایی با قیمت کمتر، در پایین لیست جای میگیرند. همچنین، سفارشهایی که زودتر به بازار وارد شدهاند، در بالاترین قسمت از Order Book هستند؛ یعنی سفارشهایی که بعدتر به بازار وارد شدهاند، در پایینترین قسمت از Order Book قرار میگیرند.

با استفاده از این پارامترها، در صورتی که دو یا چند سفارش با قیمت یکسان و در زمان یکسان به بازار وارد شوند، اولویت با سفارشی خواهد بود که زودتر به بازار وارد شده باشد.

فرایند و نحوه انجام معامله در دفتر سفارش

از آنجایی که قیمت معاملات حتی در موارد یکسان ممکن است که دچار تفاوت قیمت باشد؛ بر همین اساس میتوان آنها را در دستهبندیهای زیر قرار داد.

سفارشهای انفعالی (Passive)

سفارشهای انفعالی سفارشهایی هستند که به صورت سفارشهای لیمیت وارد بازار میشوند و در آنها قیمت و حجم مشخص شده است. در این سفارش، زمانی سفارش به ثبت میرسد که سفارشی با قیمت بیشتر در لیست خرید وجود نداشته و تا زمان جوش خوردن معامله این سفارش به صورت ثابت و منفعل در لیست باقی میماند.

سفارشهای تهاجمی (Aggressive)

سفارشهای تهاجمی به آن دسته از سفارشها گفته میشود که به صورت فوری و با قیمت لحظهای بازار به عنوان سفارش فعال وارد بازار میشوند و به سرعت قابل معامله هستند.

معاملات تک مرحلهای و چند مرحلهای

معمولاً صرافیها سفارشهای موجود را بر اساس حالتهای تک و چند مرحلهای به ثبت میرسانند.

معاملات تک مرحلهای

فرض کنید که شما قصد خرید ۵۰ واحد اتریوم را به قیمت ۱۰۰ دلار دارید؛ اما در لیست سفارشهای فروش، کاربری قصد دارد که ۱۰۰ واحد را به قیمت ۱۰۰ دلار به فروش رساند. در این شرایط از آنجایی که قیمت و حجم پیشنهادی شما با سفارش موجود در لیست فروش هماهنگی دارد، این معامله به راحتی و در یک مرحله انجام میشود. پس از انجام معامله سفارش شما از لیست سفارش حذف میشود، بعد از این تراکنش هنوز مقدار ۵۰ واحد به قیمت ۱۰۰ دلار باقی میماند. این حالت به معاملات تک مرحلهای معروف شناخته میشود.

معاملات چند مرحلهای

معاملات چند مرحلهای زمانی رخ میدهند که یک سفارش فعال با چند سفارش معامله میشود. یعنی به عبارتی، در این مدل از معاملات، چندین مرحله برای معامله صورت میگیرد.

برای مثال، فرض کنید یک سفارش خرید بیت کوین با حجم ۱۰۰ واحد و قیمت ۱۱ دلار ثبت شود. در این زمان، یک سفارش فروش با حجم ۵۰ و قیمت ۱۲ دلار وارد بازار میشود و با سفارش خرید در قیمت ۱۱ تطبیق نمییابد. در این صورت، چون سفارش فروشی با قیمت بالاتر وجود دارد، ۵۰ واحد از سفارش خرید با قیمت ۱۱ با سفارش فروش با قیمت ۱۲ معامله میشود؛ بنابراین، حجم سفارش خرید باقی مانده ۵۰ واحد است.

سپس، یک سفارش فروش دیگر با حجم ۳۰ و قیمت ۱۱٫۵ وارد بازار میشود و با سفارش خرید با مابقی حجم ۵۰ تطبیق مییابد؛ بنابراین، ۳۰ واحد سفارش خرید با قیمت ۱۱ با سفارش فروش در قیمت ۱۱٫۵ معامله میشود و حجم سفارش خرید باقیمانده ۲۰ واحد است.

در نهایت، یک سفارش فروش دیگر با حجم ۲۰ و قیمت ۱۱٫۳ وارد بازار شده و با سفارش خرید باقیمانده ۲۰ تطبیق مییابد؛ بنابراین، ۲۰ واحد سفارش خرید با قیمت ۱۱ با سفارش فروش در قیمت ۱۱٫۳ معامله شده و سفارش خرید تکمیل میشود.

کارمزد معاملات و تأثیر آن بر اوردر بوک

کارمزد معاملات در واقع هزینه انجام معاملات هستند که تأثیر آنها در اوردر بوکها را نمیتوان نادیده گرفت. این کارمزدها به عنوان درآمد اصلی صرافیهای ارز دیجیتال شناخته میشوند.

دو اصطلاح مهم مربوط به کارمزدها، کارمزد سفارشگذار (Maker Fee) و کارمزد سفارشبردار (Taker Fee) هستند. زمانی که از طرف شما یک سفارش فعال به ثبت میرسد، شما یک تیکر و زمانی که یک سفارش منفعل برای معامله فرد دیگر ارائه میکنید، سفارشگذار یا میکر هستید. پس از انجام معامله، هر کاربر کارمزد مشخص خود را پرداخت میکند. سفارشگذار کارمزد میکر و سفارشبردار کارمزد تیکر را پرداخت میکند. کارمزد به کل ارزش معامله اعمال شده و درصدهای آن برای هر طرف معامله نشان داده میشود.

شرح لیست سفارشهای Limit Order

سفارشهای Limit Order، یکی از انواع شناخته شده سفارشهای موجود در Order Book هستند. در این نوع سفارش، سفارشدهنده، حداکثر قیمتی را که میخواهد برای خرید یا حداقل قیمتی را که میخواهد برای فروش تعیین میکند. با وارد شدن به بازار، این سفارش به عنوان سفارش فعال در Order Book ثبت شده و در انتظار میماند

لیست سفارشهای Limit Order، شامل تمامی سفارشهای Limit Order فعال در بازار است. در این لیست، برای هر سفارش، نوع سفارش (خرید یا فروش)، حجم سفارش، قیمت حداکثر (در صورت سفارش خرید) یا حداقل (در صورت سفارش فروش) تعیین شده و تاریخ و زمان ورود سفارش به بازار نمایش داده میشود. همچنین، سفارشهای در حالت انتظار با قیمت بالاتر (در صورت سفارش خرید)، یا قیمت پایینتر (در صورت سفارش فروش)، اطلاعاتی درباره این سفارشها در لیست نمایش داده میشود.

در لیست سفارشهای Limit Order، سفارشها بر اساس قیمت به ترتیب نزولی برای سفارشهای خرید و صعودی برای سفارشهای فروش قرار گرفتهاند. به عبارت دیگر، سفارشهای با قیمت بالاتر در صورت سفارش خرید یا پایینتر در صورت سفارش فروش در بالای لیست قرار میگیرند و سفارشهای با قیمت پایینتر (در صورت سفارش خرید) یا قیمت بالاتر در صورت سفارش فروش در قسمت پایین لیست قرار میگیرند.

دادههای بازار در اوردر بوک

برای کاربران و سرمایهگذاران ارز دیجیتال، شفافیت دادههای اوردر بوک اهمیت زیادی در تصمیمگیریهای معاملاتی آنها دارد. در همین راستا صرافیهای مختلف، این دادهها را در سه سطح مختلف ارائه میکنند که شامل موارد زیر است.

دادههای سطح یک (L1)

دادههای سطح یک به دادههای بالای لیست سفارشها گفته میشود که فقط شامل پیشنهاد خرید، پیشنهاد فروش و مقدار موجود در قیمت بوده و اکثر معاملهگران ارز دیجیتال برای انجام معاملاتشان از همین دادهها استفاده میکنند.

دادههای سطح دو (L2)

در دادههای سطح دو، جزئیات بیشتری در اختیار معاملهگران قرار میگیرند، دادههایی مثل مقدار سهمهایی که در دسترس یا سطوح قیمتی نمونههایی از این موارد میباشند که البته برای صرافیها مقداری هزینهبر هستند.

دادههای سطح سه (L3)

در دادههای سطح سوم، فرای دو سطح اول میتوانید هر کدام از سفارشها را به صورت جداگانه مشاهده نموده و کاملترین و دقیقترین اطلاعات موجود را از این سطح دریافت نمایید. بازارسازها معمولاً از این سطح برای انجام معاملاتشان استفاده میکنند.

همانطور که متوجه شدید، دفاتر سفارش در بین کاربران ارز دیجیتال بسیار مهم و کاربردی هستند؛ به گونهای که با استفاده ازOrder Bookهای موجود در صرافیهای مختلف، امکان انجام معاملات سودآور میسر خواهد بود. Order Book به تریدر دیدی عمیقتر و آگاهانهتر نسبت به شرایط موجود ارائه میکند. پس با این تفاسیر میتوان گفت که ارزش بالای Order Book غیرقابل انکار است.

خاص ترین مجموعه…🤩🤩🤩🤩

معرکه مثل همیشه…👏🏼👏🏼👏🏼👏🏼👏🏼

زنده باد به تین همه جزئیات بی تکرار…🌟🌟🌟

تیم قدرتمند و خارق العاده ای هستید…👌🏻👌🏻👌🏻

بی نظیر در هر زمینه…💥💥💥💥

مفیدبود

خدا قوت، مفید بود

خدا رو شاهد میگیرم متن به این خوبی تا حالا ندیده بودم. خ خ خ مفید بووودد

👏👏👏👏

سلام. تشکر بابت مقاله خوبی که ارائه دادید.

خیلی عالی بود

ممنون